海外オフショア投資にはたくさんの資産運用手法がありますが、その中でも基本と思っているのがこの貯蓄型生命保険です。

この商品の特徴や利回りをご理解いただいた上で、他の投資商品を比較していくのがニーズに合う投資手法を見つけるために最も近道なのではないかと思います。

なぜ「基本」なのかといえば、バランスが良く一番多くの方のニーズに応えることが出来るからです。

この投資でカバーできないニーズがあれば、他の手法を探して、それと比較することで最終的に自分に合うものを見つけていくのが良いでしょう。

私自身もある程度の金額を保有し、未来の生活の柱にしようと思っているのがこの貯蓄型生命保険。

どのようなものか紹介していきます。

目次

貯蓄型生命保険とは?

貯蓄型生命保険は、英語ではSaving Insuranceと呼ばれ、資産を大きくすることが目的の保険商品のカテゴリです。

生命保険という名前ですが、保障が一切ない商品も多く、生命保険という制度のもとで作られた純粋投資商品と考えるとわかりやすいでしょう。

保障がない生命保険とはどういうことかというと、解約返戻金と死亡保険金が同額になるように設計されているということです。

例えば10年後に解約した場合と、万が一お亡くなりになったことを考えると、どちらのケースも同じ金額が支払われます。

保障がない代わりに、その運用力を全て資産を大きくするために使っていますので、保険商品の中では最も高い利回りとなります。

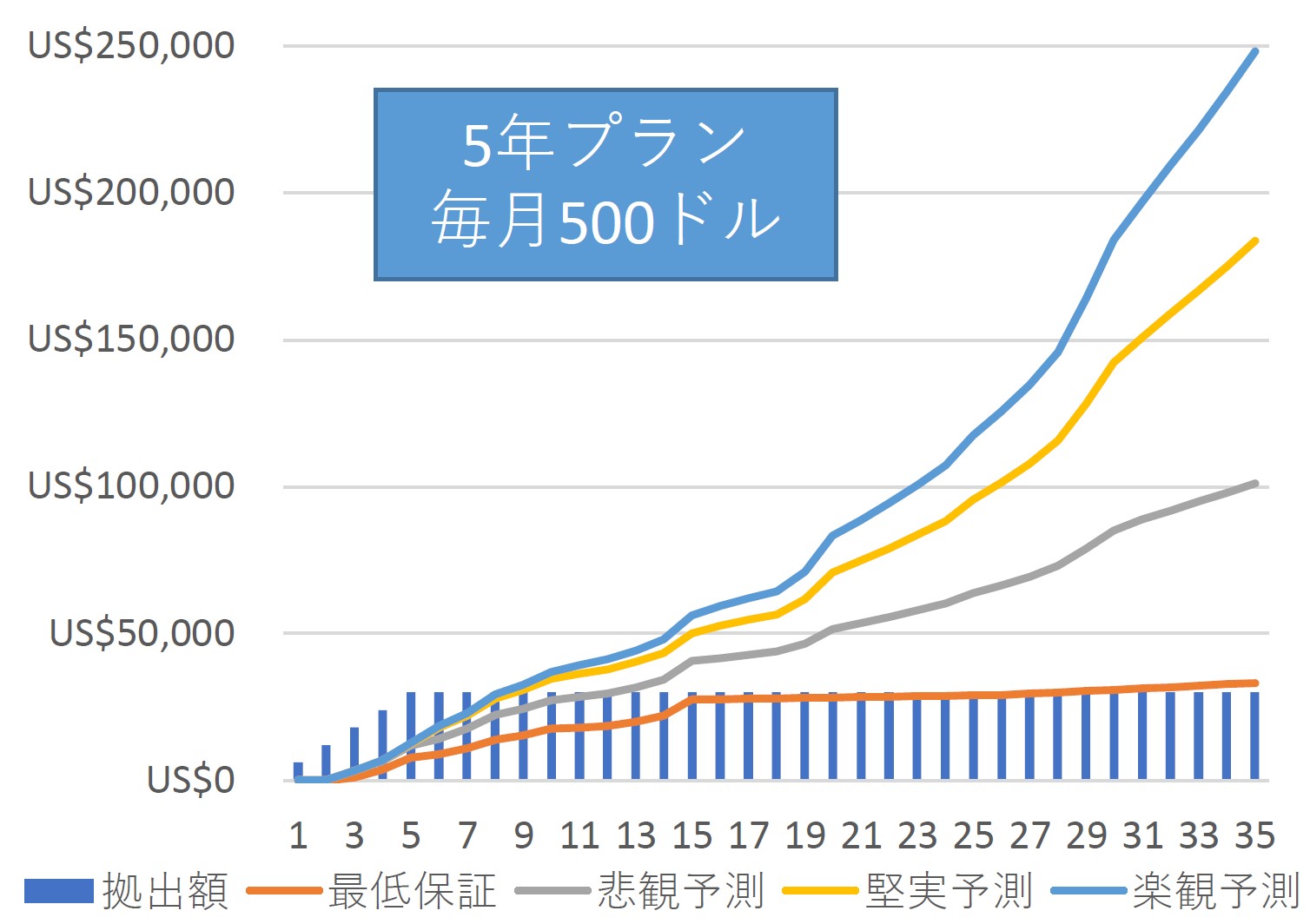

こちらはある貯蓄型生命保険のシミュレーションのグラフです。

毎月500ドルを5年間、合計30,000ドル積み立てた場合に20年後には堅実予測でも4倍を超えているという予測です。

4倍と聞くと怪しむ方もいるかも知れませんが、これは年利5~6%前後ですので世界の経済成長率を考えると不可能な数字ではないとおわかり頂けるでしょう。

一般的に万一への保証が必要なのは、若い年代と言われていますが、ニーズに合ったものを選ぶことが重要でしょう。

なお、日本国内の貯蓄型生命保険には保障がない商品は現時点では存在しません。

日本の貯蓄型と呼ばれている商品は「保障」と「貯蓄」の両方が合わさった商品です。

そして、日本国内の保険会社の運用利率と、香港の保険会社の運用利率は残念ながら大きな開きがあり、香港の会社の方が高い利回りになっています。

投資に保険はNGだ、という論調を見ることもありますが、日本国内の保険を念頭に置けば私もその意見に同意します。

日本国内の投資系ブロガーやYouTuberは「貯蓄型保険は投資ではなく、NGである」とお話している方も多くいらっしゃいますが、全て「日本国内の貯蓄型保険」の話をされていると感じています。

同じ名前でも、日本国内の「貯蓄型生命保険」と香港の「貯蓄型生命保険」は全く違うものです。これを認識いただかないと、色々な話がわかりにくくなってしまいます。

もし日本国内での契約やシミュレーションをお持ちであれば、同じ条件でどうなるのか比較することもできますが皆さん驚かれます。

貯蓄型生命保険の特徴

それでは「香港の」貯蓄型生命保険の特徴を紹介します。

利回りが4~6%で安定している

一番の特徴はこちらでしょう。

利回りがある程度高く、そして、安定しているということ。

もちろん、すべての投資にはリスクはつきものです。リスク無しでリターンを得ることはありません。投資以外も、そうですよね。

でも多くの人にとって許容できるリスクと、そうではないリスクというものがあるはずです。

その中でこの貯蓄型生命保険は

- 5年間など決まった期間は必ず払い込む

- 10年未満の早期払い戻しはマイナスになる可能性がある

というリスクを負う代わりに想定年利4~6%前後のリターンを得ることができます。

マイナスになるリスクではなく、資金を出し続けないといけないというリスクと、一定期間資金が使えなくなるというリスクです。

これであれば、多くの方にとって許容可能であり、そして未来に対して備えることが出来るのではないでしょうか。

ちなみに、貯蓄型生命保険は資産運用なのに元本保証があります。

日本国内で投資と聞くと元本保証があるものなど殆どないのですが、オフショア投資では元本保証や利率保証がついている商品があるのです。

商品にもよりますが、どれだけ運用利回りが低くても、20年~30年間保有していれば積み立てた金額は戻ってくるように設計されています。

突然の暴落に強く、短期変動が少ないため、安心して資金需要に備えられる

一般的に資産運用や投資といえば毎日のように値動きがあり、一度増えたからと言ってもまた下落する可能性が常にあります

しかし、貯蓄型生命保険ではそのような短期間での変動はありません。

毎月保険会社が実際の運用成績を元に利回りを決定するようになっており、大きな変動を吸収するからです。

例えば、実際の運用が+20パーセントだとしても、保険の運用は+10%くらいかもしれません。

しかし、実際の運用が-20%のときに、保険の運用はプラスマイナスゼロくらいかもしれません。

毎日や毎月の変動を保険会社がある程度吸収することで、大きく変動しないようにできているのです。

ちなみに、実績の運用がマイナスのときにも保険契約はマイナスになることはほとんどありません。

保険会社が変動を吸収しているため、ずっと右肩上がりになるのです。

今世界の中でも著しい株価成長率を記録している米国株式の年平均成長率はかなり長期で見ると9%前後です。

そうは言っても、今後も同じように米国だけが伸びることに賭けるのではなく、日本、ヨーロッパや中国、BRICsを始めとした新興国にも分散して投資を行っているでしょう。

さらには、全てが株式というわけではなく、債権やコモディティも組み合わせているはずです。

そのように高度に分散させて、7%強の平均リターンを実現させつつも、短期の変動をすべて吸収して6%のリターンを契約者に実現させる、そういう商品です。

株式投資家からよく聞く言葉としては、

- 好調な時は、まだまだ行くと考えるので、売りたくない。

- 下がったときは、含み損があるので、売りたくない

というものがあります。

ストレス無く利益を確定させて売れる状況はなかなかないので、かなり精神的な負荷がかかるんですよね。

それが、短期変動を吸収している貯蓄型生命保険であれば、常に安定した右肩上がりなので本当に必要な時期にストレス無く一部引き出しを行うことができるのです。

これも未来の安心の一つではないでしょうか。

短期変動に強いため、一括や短い拠出期間で始められる

上でお伝えした内容と一部重複するのですが、短期変動の影響を受けないということは、拠出期間を短くしたり、一括投資を行った場合のリスクが少ないということです。

余剰資金には2種類があるといつもお伝えさせていただいています。それは、下記のの2つです。

- 既に貯金などでためたまとまった金額の余剰資金

- 毎月の収入から支出を差し引いた、毎月の余剰資金

積立投資といえば、毎月の余剰資金から投資をしましょうという話なのですが、既にまとまった金額を保有しているのであれば、その金額についても利回りがつくところに置いておきたいですよね。

利回りがつかないところに置いておくことがいかにもったいないことなのかは、私のブログを読んでいただいている方であればおわかりいただいているでしょう。

こういう一括投資は「高値づかみ」をしてしまう可能性があるから、難しいんですよね。

もし購入した直後に大暴落が発生したら、、、一気に資産価値が目減りしてしまうことになります。

積立投資でドルコスト平均法を活用していれば、取得価格の平準化ができるためそのようなリスクは軽減されます。

なので、一般的には一括投資よりも積立投資のほうがリスクが少ないとされているのです。

これが、貯蓄型生命保険だとどうなるでしょうか?

貯蓄型生命保険はその大きな原因となる短期変動や暴落を保険会社が吸収してくれるため、一括投資におけるリスクが他の投資と比べてとても小さくなっているのです。

一括投資でも安心して資金を投入できる資産運用手法は、他にはなかなかないと思います。

貯蓄型生命保険の提案事例

貯蓄型生命保険は、15年以上運用が可能な方であればほぼ万人に対しておすすめできます。

保険という名前ですが保障がないため、年齢や性別に関わらず同じシミュレーション結果となるのが特徴です。

ですので、私のブログで紹介しているシミュレーションをある程度はそのまま参考にして頂けるのではないでしょうか。

具体的なシミュレーションがご希望であればLINEでご連絡いただければと思います。

以前、58歳の方に対して提案を行った事例を下記の記事で紹介しています。

運用期間を考えるとかなり厳しいようにも思えるのですが、そんなことはなく、かなり安心出来る結果ではないでしょうか。

貯蓄型生命保険は中リスク中リターンの「基本」となる商品

中リスクで最も幅広い方のニーズに答えられるのが貯蓄型生命保険だと考えておりますが、よりリスクを取りたい方、リスクを減らしたい方、資金需要までの期間(年数)などによって一人ひとりにあった資産運用手法は異なってくるでしょう。

例えば、よりハイリスクならファンドリンク型。より低リスクなら貯蓄型保険の中で債権比率が高いものを選ぶなどです。

この貯蓄型生命保険を中間として覚えておいていただき、そしてリスクとリターンのバランスを考える参考として、様々な資産運用手法を比較した記事も是非参考にしてみてください↓