この記事にたどり着いたということは、今海外にお住まい、もしくは今後海外への移住を検討されているかと思います。

海外在住者は例えば日本の銀行口座が開けない、積立NISAができないなど、日本在住者とは大きな違いがあります。

その違いはデメリットになるものもあれば、メリットになるものもあります。

海外に住み始めた頃の私はそのメリットをあまり知らずに、手続きも面倒等で大変だなぁ、と思っていました。しかし、今ではそのメリットを十分に享受しています。知っているか、知らないかでものすごく損をするということに気づきました。

海外在住ならではのデメリットを打ち消すほどの素晴らしいメリットもあるので、海外に住んでいることを強みにして資産運用をするのがベストです。

この記事ではメリット、デメリットを紹介した上で、海外在住者がとれる資産運用の戦略についてお伝えします。

目次

海外在住者のデメリット

証券口座で新規売買ができない

海外在住者でも知らない方が多いのですが、日本から海外に移住すると証券口座での売買ができなくなります。これでは投資をしようと思っても、することができません。

例えば、世界中に事業を展開しているSBIグループのSBI証券のページを見ると、こう書いてあります。

当社に証券総合口座をお持ちのお客さまが、海外勤務等の理由により一時的に出国「(本邦)非居住者」 される場合、原則「帰国されるまでの間」も当社の証券総合口座(お客さま名義)にて有価証券等をお預けいただくことができます。

ただし、当社では日本国外で金融商品取引業務を行う許可(免許)などを海外の監督官庁等から得ておらず、居住国の法令諸規則に則った対応を行うことはできません。

https://www.sbisec.co.jp/ETGate/WPLETmgR001Control?OutSide=on&getFlg=on&burl=search_home&cat1=home&cat2=service&dir=service&file=home_non_resident.html

他の証券会社にもだいたい同じような文言があり、基本的に日本国内の証券口座は国外に在住する場合は新規の売買が行えないと考えて差し支えないでしょう。

- 売買は一切不可

- 出国前に設定した指定口座への現金払い出し(売却は不可)

海外に移住する際には事前の届け出が必要です。届け出なしに海外に移住した場合は証券会社の規約に抵触する可能性があり、資産の凍結などの可能性もあるため届け出を行うようにしましょう。

出国時に1億円以上の含み益がある場合は国外転出時課税制度により課税されます。また、その後の日本国内証券口座における運用益においても、日本国内所得として日本国に課税される可能性がございます。証券口座でポジションを残したまま出国する場合は税理士もしくは最寄りの税務署へ確認することをおすすめします。

確定拠出年金への積立が行えない

海外に移住するとiDeCoと呼ばれる確定拠出年金が行えなくなる可能性があります。

| 保険者種別 | 確定拠出年金(iDeCo)の扱い | どんな人? |

| 第1号被保険者 | 新規の拠出は不可 | 自営業者、フリーランス、学生、無職など |

| 第2号被保険者 | 日本国内企業との雇用関係が継続する場合は継続拠出可能 | サラリーマン、公務員など |

| 第3号被保険者 | 同上 | 第2号被保険者の配偶者で収入が一定以下 |

日本国内企業に雇用された状態で海外赴任を行う場合は新規拠出なども行え、日本国居住者と同様に継続可能です。

しかし、海外で起業する場合や、海外企業に雇用される場合は確定拠出年金への新規拠出が行えなくなります。

すでに拠出済みの資産については、引き続き運用指図を行う事が可能です。

同じ企業に雇用されたまま海外に移住する一部の駐在員を除き、加入している確定拠出年金(iDeCo)の会社への問い合わせが必須です。

なお、その際はバランス型ファンドなどの手数料が高いファンドではなく、インデックス型の手数料の安いファンドにしておくことをおすすめします。

銀行口座の利用が制限される

実は、ほとんどの銀行は海外在住者に対する口座開設を認めていないか、制限しています。

主要な銀行の対応は以下の通りです。

| 金融機関名 | 評価 | 海外居住者への対応 | 公式サイトへのリンク |

| 楽天銀行 | ✕ | 口座解約が必要 | 楽天銀行口座取引規定(個人向け)第1-5参照 |

| 新生銀行 | ✕ | 口座解約が必要 | 海外へ引っ越し(転出)することになった場合の手続き方法を教えてください。 |

| セブン銀行 | ✕ | 口座解約が必要 | セブン銀行取引規定 第22条-8参照 |

| イオン銀行 | ✕ | 口座解約が必要 | インターネットバンキングは海外からも利用できますか? |

| 三菱UFJ銀行 | △ | 月300円のグローバルダイレクトへの加入が必須 | グローバルダイレクト |

| 三井住友銀行 | △ | 月220円のSMBCダイレクト・グローバルサービスへの加入が必須 | SMBCダイレクト・グローバルサービス |

| みずほ銀行 | △ | 海外勤務者向け日本国内送金サービスで振込のみ可能。振込には都度送金目的の確認が必要となる。 | 海外勤務者向け日本国内送金サービス |

| りそな銀行 | △ | 振込は外国送金扱いとなり手数料がかかる | 非居住者円預金 |

| ゆうちょ銀行 | ◎ | 第三者に委任又は利用代理人の設定で利用可能 | 海外に長期赴任予定ですが、ゆうちょ銀行の口座はそのまま保有してもよいですか。 |

| ソニー銀行 | ◎ | 日本国内の連絡先の登録で投資信託やFX、海外送金は利用不可だが、振込などは利用可能 | 海外転勤・留学などをご予定の皆さまへ |

この表の通り、ネット銀行と呼ばれる銀行はソニー銀行を除いて全て非居住者となった時点で口座解約が必要となります。

都市銀行は非居住者でも利用を続けることが可能ですが、月額手数料がかかったり、振込等が海外送金扱いになるため審査や手数料が異なるなど追加のコストが必要となります。

国内の代理人を設定すれば引き続き利用可能なゆうちょ銀行やソニー銀行であれば海外に転居したあとでも日本での銀行をそのまま使うことができます。

オンラインバンキングなどで日本国内でお金を振り込むことなどもあるかと思います。

海外への移住が決まったらオンラインでの使い勝手も良いソニー銀行の銀行口座を開設しておくのが良いでしょう。

海外への住所変更に伴う手続きも1ヶ月ほどかかるため、海外移住が決まった際に余裕を持って手続きをするのがおすすめです。

海外在住者のメリット

デメリットをみて、海外在住だと損することも多いし、なんだか大変だなぁと思った方もいるかも知れません。

しかし、デメリットばかりではありません。それを上回るメリットがあると私は考えています。

世界中の金融商品が購入可能

一番のメリットはこちら。

日本国外居住者は世界中の金融商品を購入することができます。

例えば香港の生命保険や、元本確保型投資商品という日本国外の保険会社やファンドによる商品を購入することができるのです。

これらは日本国内での販売が禁止されている商品ですが、日本国外であれば問題なく販売や購入が可能です。

もちろん、帰国した後も問題なく契約を継続可能です。

そして、これらの商品が購入できることがなぜメリットなのかと言うと、それはズバリ「日本国内の商品よりも圧倒的に利率が良い」ため。

実は日本国内の生命保険などは日本国国債や日本国内債券を中心に運用されているものが多くなっています。

また、政府が運用している国民年金基金も国債の割合がとても高くなっています。

しかし、ご存知のように日本は世界でも成長率が低く、金利に至ってはマイナス金利を実施している国。

残念ながら、日本国内向けの投資で資産が増えるとは思えません。

しかし、香港など世界の金融センターにある保険会社やファンドは違います。

全世界の中での成長している国や会社に対して投資を行うべく、凄腕のアナリストやファンドマネージャーが英語で直接全世界の情報を得て投資を行っており、日本の会社では考えられないほどのリターンを叩き出しています。

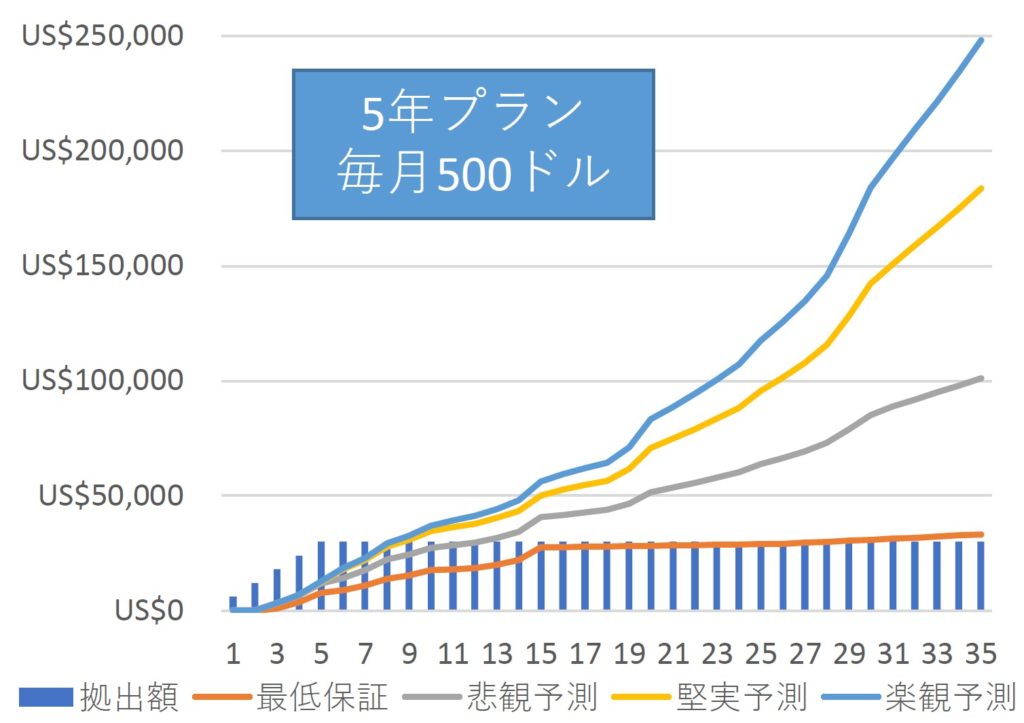

例えば、香港にあるFT Lifeという生命保険会社の積立商品のシミュレーションは以下のようになっています。

5年間毎月500ドルを投資して、最終的な投資金は3万ドルです。

日本国内の生命保険では変額保険というものに近い商品なのですが、その利率が全く異なることがおわかりいただけますでしょうか。

それに対して、堅実予測の数字を見ると15年後には5万ドル、20年後には7万ドルを超えるという予測になっています。

更に、日本国内の変額保険に対するもう一つのメリットは最低保障があるということ。

将来の資金のために投資として積み立てることを考えると、日本の変額保険は解約時に運用状況によってはリターンがマイナスとなることがあります。

しかし、この保険であれば最低保証というオレンジ色の線がグラフにあるとおり、運用状況がどれだけ悪くても保証してくれる金額があり、15年で90%、30年で100%以上の保証を受けることができます。

積み立てた資金の一時引き出しが可能だったり、子孫に名義変更が可能だったりと他にも日本の商品にはないメリットがあります。

このほかにも、15年の積立を条件に140%のリターンが保証(もちろん運用成績によってはさらに上回る)という商品もあり、この2つは万人におすすめできる商品としていつもご紹介させていただいています。

国民年金や健康保険料の支払が不要

年々受給額が減っていく年金、その年金に老後を任せられますか?

私は正直年金だけに頼って生きていくのは非常に難しく、さらにいえば納めた金額よりももらう金額のほうが少なくなる元本割れを起こす可能性もあるのではないかと思っています。

日本国国債中心で運用されている年金よりも、全世界の成長を取り込んでいる香港などの積立商品のほうが老後資産も増えると考えています。

年金は日本国内居住者は加入が必須になっていますが、国外在住者は加入が必須ではありません。

一時脱退、もしくは任意加入を選べるようになっています。

そして、国民健康保険も加入不要、もっといえば、国外在住者は加入不可となっています。

脱退した場合は年金保険料の支払いは不要となります。

年金は10年間の納付期間がなければ将来年金を受け取ることができないという制度になっており、年金を収める期間が60歳までの間で10年間に満たないと思われる場合は任意加入をするのが良いでしょう。

任意加入というのはその名の通り任意で年金に加入する選択を行うということであり、日本国内居住者と同様の年金保険料を収めることとなります。

どちらを選択する場合でも、住民票を国外に移す手続きと同時に役所の年金課などで手続きを行う必要があります。

基本的には国外への転出届とともに書類をその場で書いて提出するのみですが、詳しい手続方法はお住まいの市区町村にお問合わせください。

国民年金や健康保険料、介護保険料などで年間数十万円の負担があったものが、ゼロになるのは海外在住を始めて仕事を始める段階などにおいてはとても心強いです。

一番のメリット:英語への抵抗が少ない

実は一番のメリットは英語への抵抗が少ないことなのではないかと思います。もちろん、海外に住んでいるからと言って英語が得意な方ばかりではないでしょう。そうだとしても、ずっと日本で生活している人に比べれば目にする機会も多いでしょうし、ある程度「アウェイの地でなんとかする】力をお持ちの方も多いと思います。

海外オフショア投資では、もちろん代理店など様々な業者が日本語でもサポートを行いますが、やはり英語ができたほうが良いのは間違いありません。海外投資でお金が騙し取られた、詐欺だ、という話をたまに聞きますが、実は英語で連絡すれば何も問題ないというケースも多くあります。

代理店が倒産してしまうなど、保険会社に直接連絡を行う必要があった場合に英語でメールを送ったり、電話をしたりできるのであればコミュニケーションに関するリスクはなくなります。もちろん、そのような事態にならないよう各代理店も経営を行っていますし、私も個人的にそうなってしまった方は助けたいと思いますのでサポートはしますが、それでも英語ができるというのは安心感に繋がりますよね。

海外在住者のメリット・デメリットまとめ

メリットは、

- より魅力的な金融商品を購入することができる

- 日本国内の年金、健康保険、介護保険等の負担が減る

- 英語に関するリスクが少ないこと

ということ。

デメリットは、

- 日本国内において投資商品が購入できない

- 確定拠出年金(iDeCo)などの投資奨励策が使えない

- 銀行口座を解約しなければならない(可能性がある)

ということです。

ちなみに、クレジットカードは郵便が受け取れる住所があれば引き続き利用が可能です。

このメリット・デメリットを知った上で、どう戦略的に行動できるかが海外在住の私達にとって大事になることは間違いありません。

せっかくなので、メリットを十分に享受できるようにしたいですね。

じゃ、どうする?

という投資のスタートに向けた記事もあるので是非参考にしてみてください!

▼▼▼

海外在住者に人気の商品はこちら

▼▼▼